顶尖财经网(www.58188.com)2023-5-6 8:08:12讯:

对于乳饮料、乳制品企业,原料奶的重要性不言而喻,如果原料奶采购还涉及关联交易,更将令人注意其原料奶采购相关事宜。

来自四川的四川菊乐食品股份有限公司(以下简称“菊乐股份”)的原料奶就长期倚重对甘肃等地的北方牧场企业。事实上,一家来自甘肃祁连山(行情600720,诊股)附近的企业,2016年来始终位居公司第一大供应商并主要向公司供应生鲜乳。这家大供应商与公司关系颇深,不但合资设立牧场企业,后来公司更将与其的业务往来认定为关联交易。

由于菊乐股份数年来涉及主业的关联交易(包括采购、销售)基本由该大供应商包圆,使得公司涉及主业的关联交易占营收比例不低,近年一直在18%左右,菊乐股份对该供应商的关联采购价格公允性势必引人关注,然而《大众证券报》明镜工作室记者发现,这恰恰或有值得商榷之处。

与生鲜乳最大供应商为关联交易

以乳饮料、乳制品为主要产品的菊乐股份,原材料的关键是生鲜乳。从公司最新招股书披露也可见一斑——主营业务的产品成本构成中,原料奶的占比最高,2019-2022年上半年始终占据42%以上。事实上,此次IPO,公司拟募资13.63亿元中有3.39亿元投向奶牛养殖项目,也是使用资金最多的单个募投项目。

2019-2022年上半年,始终占据菊乐股份第一大供应商的前进牧业(全名甘肃前进牧业科技有限责任公司),主要向公司供应生鲜乳,期间公司分别向其采购15376.72万元、18193.11万元、21118.98万元、7750.04万元,尤其是2019年、2020年占公司的采购金额超过了30%。

值得注意的是,基于审慎原则,前进牧业被菊乐股份认定为关联企业。因为“前进牧业系公司于2015年开始合作的北方规模化牧场,公司在与前进牧业前期良好合作的基础上,基于战略合作及保障生鲜乳供应稳定性等考虑,于2017年以参股方式与前进牧业设立德瑞牧业,并于2021年以控股方式与前进牧业设立蜀汉牧业。”

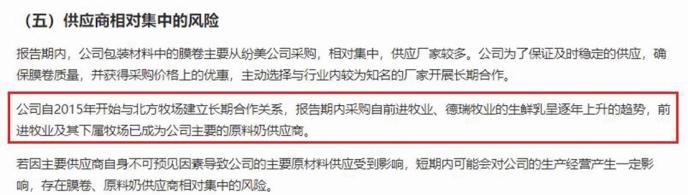

事实上,前进牧业是公司原料奶多年来最重要的供应商。菊乐股份2019年招股书披露供应商相对集中的风险时称,“自2015年开始与北方牧场建立长期合作关系,报告期内采购自前进牧业、德瑞牧业的生鲜乳呈逐年上升的趋势,前进牧业及其下属牧场已成为公司主要的原料奶供应商。”(见图一)同时称,“自2015年开始与前进牧业、金宇农牧分别签订了为期十年的长期合作协议,并与其他北方牧场、合作社保持良好合作关系。报告期内,公司从四川省外采购的原料奶占原料奶采购总量的比例快速上升。2018年度,公司从四川省外采购的原料奶占比已超过70%,北方牧场已经成为公司优质奶源的重要来源。”

图一:菊乐股份2019年招股书披露供应商相对集中风险截图

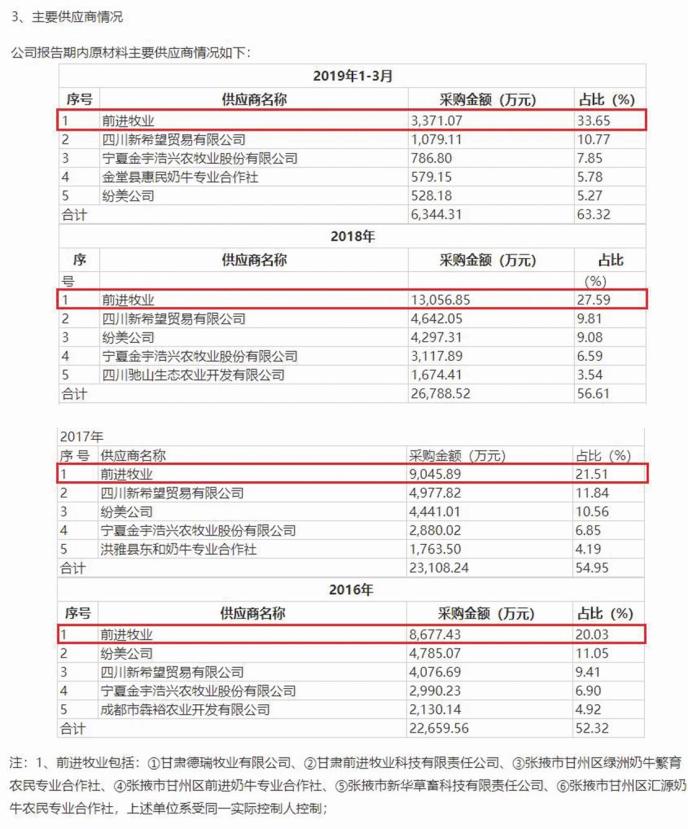

早在2016-2018年,菊乐股份向前进牧业的采购金额占比,就从20%出头不断提升至27%以上(见图二)。

图二:菊乐股份2019年招股书主要供应商截图

由于向前进牧业的关联采购金额高企(见图三),最新招股书显示菊乐股份涉及主业、包含采购销售的经常性关联交易金额不低(基本为关联采购),2019-2021年,包括采购、销售的经常性关联交易金额分别为1.54亿元、1.84亿元、2.51亿元,占公司同期营收比例在18%上下。

图三:菊乐股份最新招股书重大经常性关联采购截图

重大经常性关联采购

价格公允性存疑

菊乐股份对前进牧业的关联采购价格公允性,必然会成为IPO时接受审视的重点之一。而公司对前进牧业的关联采购价格公允性,确实值得注意。

最新招股书中,公司披露了报告期内向关联方前进牧业采购生鲜乳的价格与向第三方生鲜乳供应商采购生鲜乳的价格对比(见图四)。对于关联交易的定价依据及公允性,公司如下解释:

图四:菊乐股份最新招股书向前进牧业与第三方采购价格对比截图

“2015年以前,公司生鲜乳供应商集中于四川省内,而四川省并不属于我国主要的畜牧产区,且生鲜乳产量多年持续下降,公司开始与前进牧业、金宇农牧等北方牧场进行接洽,考虑到北方牧场位于北纬‘黄金奶源带’的张掖市、吴忠市等地,牧草资源丰富,生鲜乳蛋白质含量及微生物指标具有明显优势;高速路网日益完善,能充分保障生鲜乳在送至公司加工基地的过程中不会受损;加之结合生鲜乳品质,向北方牧场采购生鲜乳到厂价格与向四川省内供应商采购价格相比具有优势,公司于2015年与前进牧业、金宇农牧分别签订为期十年的采购协议,基于上述背景,公司开始向前进牧业采购生鲜乳。”

“与前进牧业签订的长期采购合同对生鲜乳供应量和供应价格进行了约定,和与金宇农牧长期采购合同的定价机制、结算方式保持一致。由于公司生鲜乳需求量较大,存在上述长期合同约定供应量之外的生鲜乳采购以及有机生鲜乳采购需求,该部分采购价格系公司与前进牧业根据市场价格协商进行确定。公司向德瑞牧业采购生鲜乳的价格以公司与前进牧业约定的价格为准。”

“公司向欣庆农牧采购生鲜乳的单价偏高,系公司在该供应商处均为临时性采购,用于调整其他供应商供应量与公司实际需求量的差距,故采购单价较高。”

“公司向前进牧业采购生鲜乳价格与向其他供应商处采购生鲜乳的价格存在差异,主要原因系:①公司采购生鲜乳价格为到厂价,包含运输费用,而前进牧业奶源所在地为甘肃省,对应运输费用高于四川省内的其他供应商,导致价格与四川省内奶源供应商存在差异;②公司向主要供应商采购生鲜乳遵循‘以质论价’的原则,前进牧业所供应的生鲜乳蛋白质含量较高;③公司存在向前进牧业、金宇农牧在长期采购合同约定供应量之外的生鲜乳采购,该部分生鲜乳采购价格系根据当月市场价格情况确定,存在波动。”

不过需要注意的是,位于宁夏的金宇农牧,采购价却与位于甘肃的前进牧业相差较大。例如2021年,公司向金宇农牧采购价为4.43元/公斤,向前进牧业不含有机生鲜乳的采购价则是4.68元/公斤,相差5%以上,2020年也低了近5%。同时,金宇农牧与前进牧业的长期合同定价机制、结算方式一致,并且都属于北纬“黄金奶源带”的张掖市、吴忠市等地。

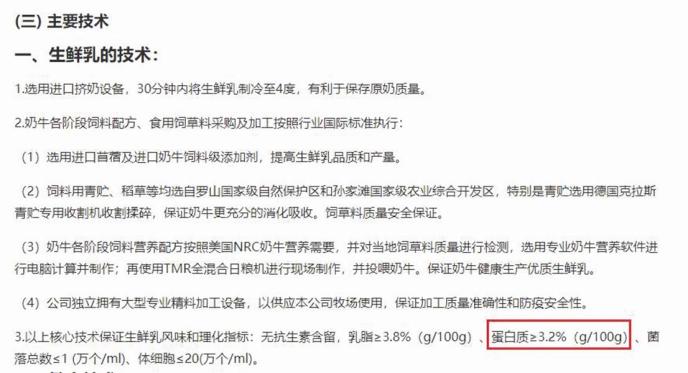

新三板企业金宇农牧今年4月发布的2022年年报在披露生鲜乳技术时介绍,通过核心技术保证生鲜乳中的蛋白质≥3.2%(g/100g)(见图五),即乳蛋白含量在3.2克/100克及以上。记者2023年5月4日下午登录前进牧业控股股东前进集团(全名甘肃前进现代农业发展集团有限公司)的官网(http://www.qjmyjt.com),根据其官网对自家三种常温液态奶产品的介绍,计算发现乳蛋白含量均在3.2克/100克左右(见图六)。

图五:金宇农牧2022年新三板年报截图

图六:前进集团官网常温液态奶

那么,同样位于北纬“黄金奶源带”的金宇农牧,公司称生鲜乳蛋白质含量及微生物指标同样具有明显优势,而且同样为到厂价、与前进牧业长期采购合同的定价机制、结算方式保持一致,为何公司2021年向其采购价格较关联方前进牧业价格低5%以上,而且2020年也低5%左右?

由此,菊乐股份所称向前进牧业采购价格较高的定价依据、公允性,究竟是否合理?向前进牧业关联采购价格较高,是否存在其它因素,又有无利益输送?

这些疑问显然有待公司解惑。

此前,本报记者曾就上述疑问通过电邮致函菊乐股份,截至发稿时未收到相关回复。对于菊乐股份收购惠丰乳品股权相关值得注意的情形,本报将继续关注。