分析师:李超 / 孙欧

来源:浙商证券(行情601878,诊股)宏观研究团队

核心观点

2023年4月,信贷、社融、M2数据转弱符合我们预期。我们想继续提示居民超额储蓄大概率仍会继续积累,较难大量释放至消费、购房。结合4月居民存款数据,我们估算的2020年-2023年4月我国居民超额储蓄体量已增长至6.46万亿,相比去年末继续增加1.61万亿,也就是说,即使疫情因素消退,居民仍在积累超额储蓄。我们认为,经济结构是导致居民对未来收入预期悲观的根本性原因,疫情在一定程度上掩盖了其影响,也因此居民超额储蓄的释放将是一个较为缓慢的过程。对于后续信用表现,预计二季度市场对宽信用的预期波动或明显加大,可能形成信用收紧预期,对于政策工具,我们判断二季度货币政策主要体现结构性特征,下半年有望降准、降息。

固定布局 工具条上设置固定宽高背景可以设置被包含可以完美对齐背景图和文字以及制作自己的模板

内容摘要

>>4月信贷新增7188亿元,信贷较弱符合我们预期

2023年4月,人民币贷款新增7188亿元,同比多增649亿元,与我们的预测值7000亿元基本一致,低于wind一致预期的1.13万亿。4月信贷增速持平前值于11.8%。我们在4月11日的报告《3月金融数据:一季度的强劲信贷对后续或有透支》中提示了一季度信贷的大体量投放或对后续信贷形成一定透支,目前观点得到验证。

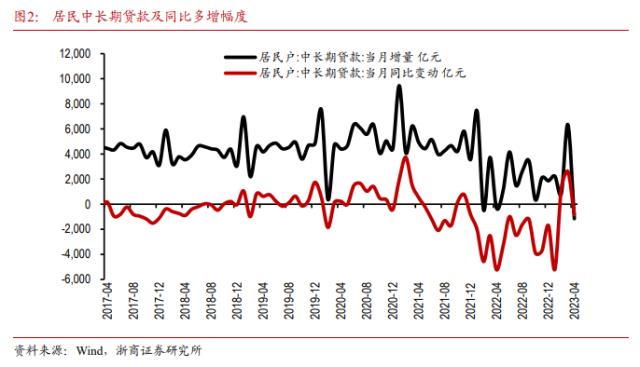

4月信贷结构呈现企业强、居民弱特征:住户贷款减少2411亿元,同比少增约241亿元,其中,短期、中长期贷款分别减少1255、1156亿元,同比分别变动约+601、-842亿元;企业贷款增加6839亿元,同比多增约1055亿元,其中,短期贷款减少1099亿元,中长期贷款增加6669亿元,票据融资增加1280亿元,同比变动分别约+849、+4017、-3868亿元;非银贷款增加2134亿元,同比多增约755亿元。

企业中长期贷款增加6669亿元,是过往历年4月的最高值(有数据以来),占4月企业贷款增量、总贷款增量的比重达到97.5%和92.8%的较高水平。去年4月受疫情影响,信贷仅增加2652亿(同比少增3953亿),今年同比多增达4017亿元,也是2018年以来4月的最高值。我们认为基建、制造业(尤其是科创、绿色)、普惠小微等领域是主要投向,地产为边际增量。根据央行4月20日新闻发布会披露数据,一季度基建中长期贷款新增2.16万亿元,同比多增7771亿元;制造业中长期贷款新增1.3万亿元,同比多增6237亿元;房地产业中长期贷款新增6536亿元,同比多增3791亿元。3月,多家在2022年年报业绩发布会上表示今年绿色、基建、科创将是重点布局领域。

4月,票据-利差(6个月)持续震荡下行,体现银行一定程度“冲票据”,但由于去年该状况更为突出,因此“票据融资”项目仍录得大幅同比少增。值得注意的是,票据-同存利差4月末略有上行,体现供需关系略有反转,相关市场观点认为信贷或有走强,但我们在5月1日发布的报告《4月数据预测:价格向下,盈利承压,制造业投资放缓》中提示,其并非是银行卖盘大幅增加,而是来自企业贴现量增加所致(票据利率下行导致企业贴现意愿增强),全月看,利差下行幅度达77BP,或反映4月信贷相对较弱,此观点得到验证。

4月居民端贷款即使有去年的低基数,仍然表现较弱,尤其是地产销售高频回落对应的居民中长期贷款再次出现同比少增,居民短期贷款同比多增幅度也明显走弱,与我们对消费、地产销售相对审慎的观点相一致。展望后续,低基数或使得居民贷款多月仍有一定同比改善,但较难大幅回暖。

4月非银贷款增加2134亿元,信贷小月非银贷款季节性大增,且银行间体系流动性保持合理充裕,数据较高,也进一步导致社融口径信贷明显低于人民币贷款口径数据。

>>4月社融新增1.22万亿,同比略多增

4月社会融资规模增量为1.22万亿(同比多增2729亿元),与我们预期的1.55万亿更为接近,wind一致预期为1.72万亿。4月社融增速持平前值于10%。

结构上,4月同比多增主要来自未贴现银行承兑汇票、人民币贷款、政府债券、非标项目及外币贷款。4月未贴现银行承兑汇票减少1347亿元,同比少减1210亿元,去年4月经济回落+银行表内“冲票据”导致表外票据基数较低,而今年经济弱修复的情况下,数据同比有所改善。

4月社融口径人民币贷款增加4431亿元,同比多增729亿元;外币贷款折合人民币减少319亿元,同比少减441亿元,与进口相关度较高,表现也较为匹配。政府债券净融资4548亿元,同比多636亿元。委托贷款增加83亿元,同比多增85亿元,走势稳健,边际增量或来自公积金贷款;信托贷款增加119亿元,同比多增734亿元,信托贷款主要受地产金融政策影响,“十六条”明确规定“支持开发贷款、信托贷款等存量融资合理展期”,金融机构继续积极落实,支撑信托贷款数据,且融资类信托若依据存量比例压降,则每年压降规模也是同比减少的。

4月社融结构中同比少增主要是直接融资项目:企业债券净融资2843亿元,同比少809亿元;非金融企业境内股票融资993亿元,同比少173亿元。受信用债收益率低位、企业债务融资需求回暖的影响,企业债券融资稳定,保持了今年以来的修复特征。

>>M2增速略有回落但仍处高位

4月末,M2增速下行0.3个百分点至12.4%,与我们的预测值完全一致,wind一致预期为12.6%。其中,财政支出大概率保持前置使得M2仍具韧性,但信贷转弱及去年基数走高使得增速回落。

4月末M1增速较前值上行0.2个百分点至5.3%,虽然去年基数上行、今年4月地产销售边际转弱,但4月末已进入五一假期,受益于居民消费、出行活跃度提高,居民储蓄存款部分转为企业活期存款,推升M1增速,完全符合我们的预期。M1的主要影响因素是企业活期存款,其与消费类相关行业的现金流直接关联,由于我们判断居民消费、购房活动修复是渐进的,幅度可能相对较弱,预计M1增速大概率逐步上行,但速度较为缓慢。

4月末M0同比增速10.7%,较前值回落0.3个百分点,仍处高位,这与2020年、2022年表现相似,体现经济修复的结构性失衡,三四线城市及农村地区经济改善略弱,导致持币需求增加。

>>居民超额储蓄仍在继续积累

我们想继续提示居民超额储蓄仍在继续积累,预计未来较难大量释放至消费、购房。结合4月居民存款数据,我们估算的2020年-2023年4月我国居民超额储蓄体量已增长至6.46万亿,相较上月继续增加约5000亿元,相比去年末则已大幅增加了1.61万亿,也就是说,即使疫情因素消退,居民仍在积累超额储蓄,这符合我们此前的判断。我们认为,经济结构转型升级是导致居民对未来收入预期悲观的根本性原因,疫情在一定程度上掩盖了其影响,也因此居民超额储蓄的释放将是一个较为缓慢的过程。

4月人民币存款减少4609亿元,同比多减5524亿元。其中,住户存款减少1.2万亿元,非金融企业存款减少1408亿元,财政性存款增加5028亿元,非银行业金融机构存款增加2912亿元。

虽然居民存款大幅回落,但我们认为主要是由于季节性,这与银行季末冲存款、季初居民存款资金重新流入理财产品相关;同时,今年也受假期影响,4月末已进入五一假期,居民消费活动使得储蓄得到部分释放(另一个角度观察,4月受企业缴税影响,也是企业存款的季节性小月,但今年4月企业存款增加1408亿元,高于前两年,我们认为就是受五一假期影响,与M1增速上行相呼应)。但总体看,4月居民储蓄的回落幅度相对过往历年4月并不算大,2021年4月居民存款下降1.57万亿,下行幅度高于今年。

>>预计二季度货币政策主要体现结构性特征,下半年有望降准、降息

预计一季度信贷的大规模投放或对后续月份有所透支,二季度市场对宽信用的预期波动或明显加大,可能形成信用收紧预期。

其一,今年银行“开门红”意愿较强,并普遍担忧后续利率继续下行带来的净息差压力,因此倾向于在年初增加信贷投放,这会导致后续的信贷额度在一定程度上受限。

其二,4月末政治局会议对货币政策定调是“稳健的货币政策要精准有力,形成扩大需求的合力”,政策基调和表述延续了去年底中央经济工作会议的部署,我们认为“精准有力”更加强调货币政策的结构性发力,即精准滴灌、定向支持。预计二季度货币政策将以结构性调控为主,再贷款仍将发挥主导作用。根据央行官方数据,截至今年3月末,我国结构性货币政策工具余额68219亿元,去年末是64465亿元,增加了3754亿元。值得注意的是,央行于1月、2月分别新创设房企纾困专项再贷款、租赁住房贷款支持计划两项结构性政策工具,额度分别800、1000亿元,新工具均针对地产领域,体现维稳意图。我们预计央行后续将继续强化对制造业、科技、小微、绿色等领域的信贷支持,结构性政策将继续强化使用。

其三,去年5、6、9月在政策驱动下是信贷极高值,而7月是极低值,即二、三季度的相邻月份间的信贷表现波动较大,这也将对今年的各月构成差异化的基数影响。预计5、6月信贷同比压力较大,未来的三个季度合计看,信贷增量或有同比少增,信贷增速也将是逐步小幅回落的趋势,预计信贷年末增速10.5%,较2022年末回落0.6个百分点。

结合我们对全年信贷体量的判断,我们测算一季度信贷增量占全年比重或高达45%-47%,处于历史极高值区间,其中也隐含了对下半年可能再次降准的判断。由于下半年经济下行及失业压力均可能加大,降准体现稳增长保就业诉求,8月起MLF到期量较大,可能有降准时间窗口。对于降息,预计美联储可能在四季度进入降息周期,中美两国基本面差+货币政策差收敛,我国将出现国际收支、汇率改善机会,货币政策宽松空间进一步打开,形成降息预期。

对于社融,预计1月社融9.4%的增速水平即为全年低点,在企业债券、表外票据有望同比多增的情况下,预计社融增速可维持震荡走升,预计年末升至10.3%左右,与名义GDP增速基本匹配;预计年末M2增速10.6%,较2022年末的11.8%和2023年4月的12.4%均有明显回落,但仍明显高于GDP实际增速+CPI增速。

>>风险提示

疫情形势及地产领域风险加剧,居民消费及购房情绪进一步恶化,后续宽信用持续不及预期。

固定布局 工具条上设置固定宽高背景可以设置被包含可以完美对齐背景图和文字以及制作自己的模板