顶尖财经网(www.58188.com)2023-5-25 10:26:14讯:

1、多少基金能脱颖而出?

很多小伙伴当初买基金是奔着“1年翻倍”、“2年翻3倍”的收益目标去买的,但是基金短时间的收益真的有如此之高吗?在绵延的A股长河中,又有多少基金能脱颖而出?

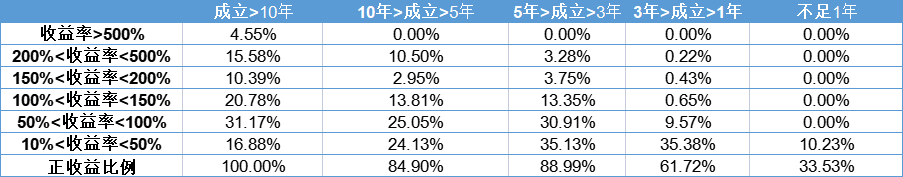

以股票型基金为例,截止2022年7月5日,股票型基金总个数为2897个。诺德基金小编将所有基金分成10年以上、5年至10年之间、3年至5年之间、1年至3年之间、不足1年这5组,分别统计自成立以来的收益区间情况,如下图所示

数据来源于wind,时间截止2022/7/5。以上基金包含了c类,股票型基金总个数为2897个。以上数据仅供参考,不作为投资依据。

从收益的角度上看,诺德基金小编发现自成立以来的基金收益超过500%的基金个数凤毛麟角,在2897只股票型基金中可以说是大海捞针。翻倍基个数也仅为326只,占总数的11.25%。

从持有年限的角度上看,诺德基金小编发现长期持有基金能大概率提升基金的收益,另外从正收益比例上看,持有3-5年为最佳。因此,我们要理性看待基金投资,正确设置自己不同阶段(短期、中期、长期)的收益目标。

2、长期持有的原理是什么?

“长期持有”这一个词可能是我们听的最多的一次。很多人持有的目的是为了长期年化收益(稳定收益)。但为什么在这个变换的市场中,长期持有就能获取稳定的收益呢?

市场变换指的是市场周期风格的变化。我们从下图可以清楚的看出,2012-2015年是小盘成长风格,2016-2019年大盘价值风格,2020-2022.3(月)是大盘成长风格。

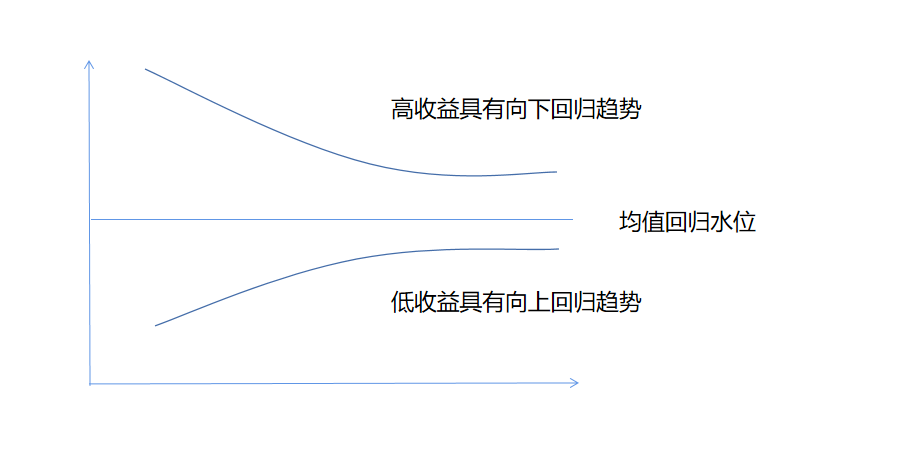

虽然市场具有周期,风格难以把握,但均值总会发生回归。均值回归指的是,一种上涨或者下跌的趋势不管其延续的时间多长都不能永远持续下去,最终均值回归的规律一定会出现:涨得太多了,就会向平均值移动下跌;跌得太多了,就会向平均值移动上升。

A股市场也有这一现象。以沪深300指数为例,我们清楚的可以看到,从2012年7月13日到2014年12月26日,从低位历经2年多的时间才回归50%的历史分位数。从2015年6月12日到2015年9月2日,历经4个月再次回归历史分位数,此后不断在此区间上下变化。因此,当我们处于50%分位数之下时,选择长期持有,便能大概率获得收益。

数据来源于wind,时间区间为2012/7/6-2022/7/6。

3、定投的本质是什么?

随着基龄的增长,诺德基金小编发现“定投”的实用性——不择时。但也些小伙伴认为,单笔投资的收益比定投收益明显要高很多,为什么要多此一举呢?实则不然,基金定投的本质是为了平摊风险,降低单位成本,提升投资者的安全感,让我们更加容易长期持有。

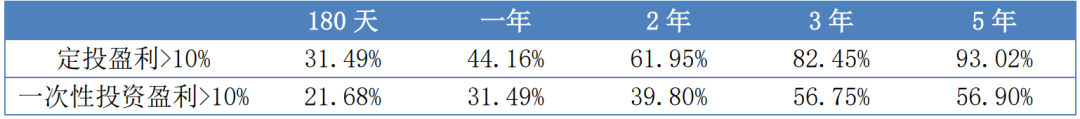

假设我们在不同周期下(180天、1年、2年、3年、5年)在任意时间点分别采用周定投和一次性投资的方法,回测过去10年沪深300指数表现情况,我们发现随着时间的拉长,定投盈利>10%的收益比例远超过一次性投资盈利>10%的比例。

数据来源于wind,时间区间为2012/7/5-2020/7/5。指数过往走势不预示未来走势。指数定投收益率计算方式如下:定投采用的是周定投沪深300指数的方式。定投累计收益率=(投资内收益/本金)×100%。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式,模拟数据的收益率不代表真实一次性期初投资和定投投资收益率。上述数据仅为指数表现结果,最终的投资收益结果和所投资的基金有关,可能和指数表现结果存在较大的出入。

这主要是2012年7月5日的沪深300点位接近整个区间的最低点,此次定投相当于从低点定投。随着定投的时间拉长,我们手中的筹码价格越容易平摊,成本相对更低,也更不容易受到忽上忽下的市场影响,因此,定投盈利>10%占比要比一次性投资要高。这也说明了长时间的定投,有可能积累较强的安全边际,更容易收获好的投资体验。

4、追热点真的有效吗?

很多小伙伴都热衷于追热点,但追热点真的有效吗?或者是追热点的胜率会比一般投资要高些吗?

举个抛硬币的例子,一枚硬币猜正反面,投第一次的时候,我们对于正反的胜率依然处于理性,各为50%,但连续抛出N次正面的时候,可能你的内心会主观的认为下次正面的概率会高一些,然而正反的概率依然没有改变。因此,追热点也一样,当这个热点表现较好时,我们会因为主观情绪本能的看多这个热点,其实并没有依据。

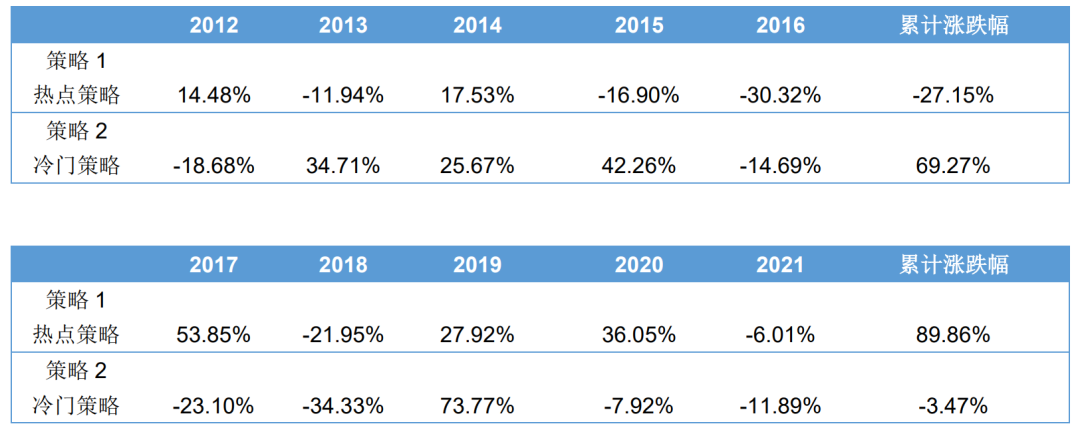

然而多说无益,不妨用数据来验证我们的猜想。假设我们采用两种截然不同的策略,策略1是追寻热点策略,每年年初买入前一年的涨幅最好的行业并持有一整年;策略2是买冷门策略,同样每年年初买入前一年表现最差的行业并持有一整年;以申万31个一类行业为样本,过去10年为区间,回测历史表现情况如下:

数据来源于wind,时间区间为2012-2021年。

诺德基金发现从过去10年的角度上看,追热点策略累计涨幅为62.71%,买冷门策略涨幅为65.80%,结果相差不大。但是如果分阶段来看,2012-2016年来看,冷门策略的收益远超热点策略,2017-2021年结果则恰恰相反。因此,不管是追冷门还是追热点在我们长期投资中可能并不是长期有效的。

诺德基金自2006年成立以来,坚持“以稳健的投资管理,为客户提供卓越的理财服务”的使命,秉承着“稳扎稳打、自我革新”的经营理念,崇尚“以人为本”的用人宗旨,以价值创造为根本出发点,以市场为导向,以客户为中心,努力为客户创造稳定且持续的“低风险收益”,从而获得客户的长期信任和托付,用实际行动践行“一诺千金、厚德载物”的企业文化。作为专业的资产管理公司,诺德基金管理有限公司始终坚持完备的风险控制体系,积极引进国内外各大领先的风险系统和方法,切实履行对投资管理人的信托责任,保护每一位投资者的切身利益,致力于打造一家富有独特竞争能力、受投资者尊敬的现代资产管理公司。一诺千金,以专业得信任;厚德载物,以品德共发展。这是诺德的承诺,更是诺德的宣言。