顶尖财经网(www.58188.com)2023-3-10 17:19:55讯:

一、要闻速递

1.消费行业迎来持续性复苏机遇!顶流基金经理看好这些升级大趋势

“白酒到下半年旺季时或将有更强的基本面表现。”

“消费行业的复苏是可持续的,而且伴随着经济的进一步回暖和居民消费信心的增强,复苏强度可能持续走高。”

3月9日,汇添富消费行业混合基金经理胡昕炜和广发证券首席策略分析师戴康分享近期对宏观市场和相关行业的看法与观点。

他们表示,随着疫情防控政策持续优化,消费行业的复苏态势愈加明显。中长期看好消费升级大趋势,具体包括国产化妆品、运动服装、医疗服务、商业物业等细分板块。

2.银河基金韩晶卸任旗下3只基金的基金经理

3月10日,银河基金发布公告称,因工作安排,公司固定收益部总监韩晶自3月10日起不再担任银河泰利债券、银河丰利债券、银河睿达混合的基金经理;银河泰利债券、银河丰利债券均增聘何晶为基金经理;此前与韩晶共同管理银河睿达混合的基金经理为魏璇,此外增聘鲍武斌为该基金的基金经理。

此次卸任后,韩晶目前管理银河景行3个月定开债券等4只基金,在管基金总规模约为19.27亿元。

3.两只科创50指数基金获批 跟踪指数产品规模已超900亿元

近期有2只科创50指数基金获得证监会批文,分别为华夏和博时旗下产品。上证科创板50指数发布于2020年7月科创板正式开市一周年时,通过选取科创板市场中市值大、流动性好的50只证券作为指数样本,反映最具市场代表性的一批科创企业证券的整体表现。该指数自发布以来,整体运行较为平稳,成交活跃,一直受到市场投资者的高度关注。

一方面,科创50指数最新一期样本总市值为2.7万亿元,占科创板整体市值比重为44.8%,具有较好的市场表征性。另一方面,科创50 ETF产品规模为875亿元,相较去年同期增长98%,份额增幅更是高达190%,投资者通过科创50ETF积极投资科创板。

4.基金和理财产品各显神通 投资者更青睐“主动型”

新时代十年,在经济转型升级、资本市场深化改革、居民财富管理需求提升的背景下,财富管理行业实现较快发展。2022年,资管新规全面实施,行业坚持守正创新,各展专长、各显特色。其中,公募基金和私募基金业务快速增长,券商资管转型步伐稳健。

全国人大代表、清华大学五道口金融学院副院长田轩表示,由于从起步时就坚持市场化运作,公募基金和私募基金属于受资管新规调整影响较小的行业。

目前,公募基金、私募基金及券商资管均更注重规模和收益的平衡,通过提升主动投资策略、壮大投研团队等,扩大管理规模的半径。

5.越秀房地产投资信托基金2022年物业收入净额13.56亿元 同比增长4.4%

3月9日,越秀房地产投资信托基金发布2022年度业绩,越秀房地产投资信托基金2022年整体运营保持稳健态势,实现经营收入总额约18.73亿元,同比增长4.2%;物业收入净额13.56亿元,同比增长4.4%。自2005年起,越秀房地产投资信托基金已连续17年将可分派收入进行100%全额分红。

二、基金视点

1.贝莱德基金神玉飞:A股机会不断涌现 看好消费升级和制造崛起

贝莱德行业优选混合型证券投资基金的拟任基金经理神玉飞表示,展望2023年,市场超预期的因素主要在于经济复苏主线和国企改革红利,消费和科技领域也存在很多自下而上的投资机会,因此努力自下而上挖掘深度受益上述方向的个股投资机会。具体来看,消费升级、制造崛起和自主发展等方向值得重点关注,“双碳”和科技等领域因为成本下降引发的需求爆发投资机会也值得重点关注。

2.摩根士丹利华鑫基金陈修竹:2023年储能行业有望迎来爆发式增长

摩根士丹利华鑫基金“新生代”基金经理陈修竹认为,2023年将会是储能行业增长的大年,全球储能需求增速有较高确定性,需求端高增长叠加成本端的下降是支撑储能板块高景气度的两大因素。海外方面,电价上涨后,储能项目收益空间增大,加上上游原材料价格回落,不少地区大型储能项目利润空间随之提升。部分地区电力系统稳定性差,电价高企、峰谷价差拉大等问题也催生了储能需求。国内方面,2023年光伏组件、储能电池价格有望回落,预计国内储能项目的建设节奏会明显加快。鉴于国内新能源配储政策的要求,不少省份已初步建立了独立或共享储能盈利模型,储能行业2023年将迎来爆发式增长的机会。

3.光大证券:居民资产转移浪潮开启 A股估值中枢有望重塑

光大证券认为,疫后居民超额储蓄的形成,主要源于疫情冲击下消费的减少与前期地产信用风险下居民投资支出的减少。此前市场的关注点在于超额储蓄能释放多少消费,而因投资减少形成的超额储蓄,涉及到居民资产配置的深度调整,未来如何转移或对市场的长期影响更大。

结合美日经验来看,地产后周期时代,居民在地产上的配置占比持续下降,但能否转移至权益资产,短期地产企稳至关重要,长期则倚赖长期资金的入市节奏。数字经济、安全发展、国企改革等概念板块的估值中枢或更具提升空间。

4.中信证券:预计PPI同比的底部或将在第二季度出现

中信证券指出,2月我国CPI同比读数回落至1.0%(前值为2.1%),低于一致预期的1.8%,“春节错月效应”是最重要的影响因素。此外,服务业劳动力供给大幅回升、部分食品价格超季节性回调也是重要影响因素。预计3月份开始,核心CPI同比读数仍将在消费需求的带动下继续回升。2月我国PPI环比由跌转平,这一变化是价格层面对我国经济复苏进程的印证。PPI同比读数在去年高基数效应的影响下继续下跌至-1.4%(前值为-0.8%)。向后看,预计PPI环比将转正,但考虑到去年二季度的高基数,PPI同比的底部或将在23Q2出现。

5.银河证券:数字经济结构优化,5G新应用拓展超预期

数字中国等规划明确新基建发展目标,需求刺激行业有望快速发展。政策驱动信息基建超前布局,两会强调经济结构进一步优化,数字经济不断壮大,新产业、新业态、新模式增加值占国内生产总值比重达到17%以上,三大运营商积极发展IPTV、互联网数据中心、云计算、物联网等新兴业务,目前其贡献率已超六成,新兴业务收入有望边际改善。二十大报告指明我国建设制造强国、网络强国、数字中国等,《数字中国建设整体布局规划》明确数字中国建设按照“2522”的整体框架进行布局,持续推动数字技术赋能实体经济。目前我国已建成全球规模最大的光纤宽带和移动网络,2023年预计新建并开通5G基站60万个,5G基站总量将超过290万个,不断提升网络覆盖和服务能力,新基建发展的良好势头有望延续,网络基础能力持续增强。数字中国建设有望在2025年建设取得重要进展,行业投资和融合应用持续发力,有望赋能数字经济增长。

三、基金净值

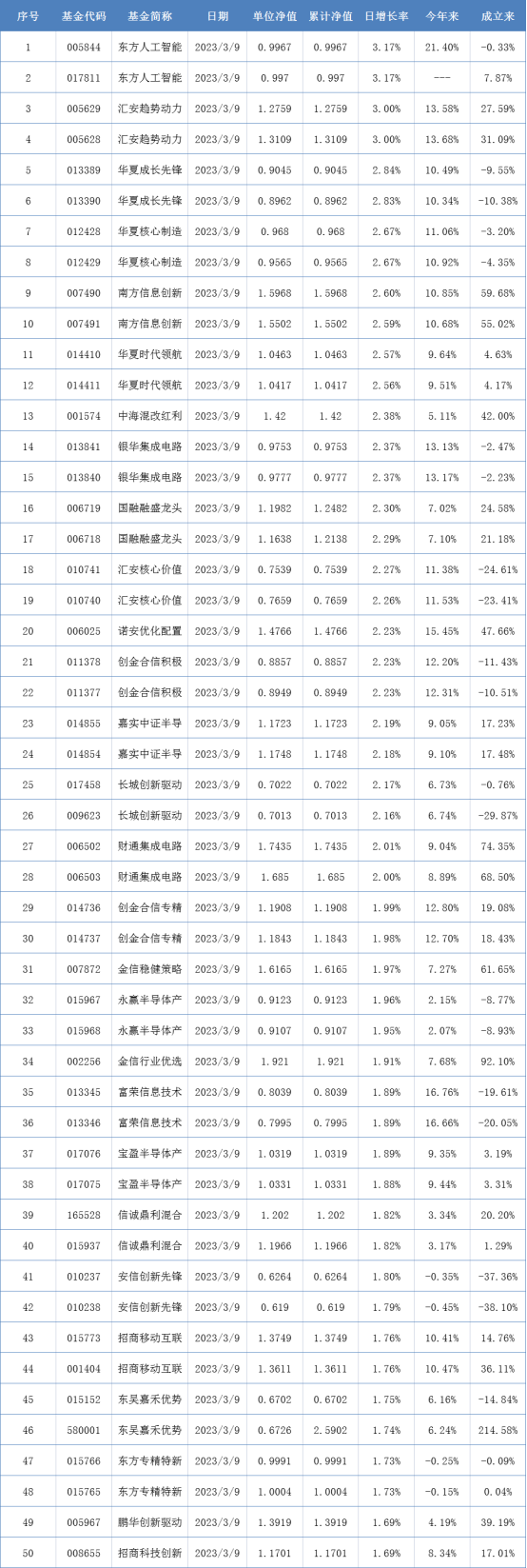

开放式基金净值上涨TOP50:

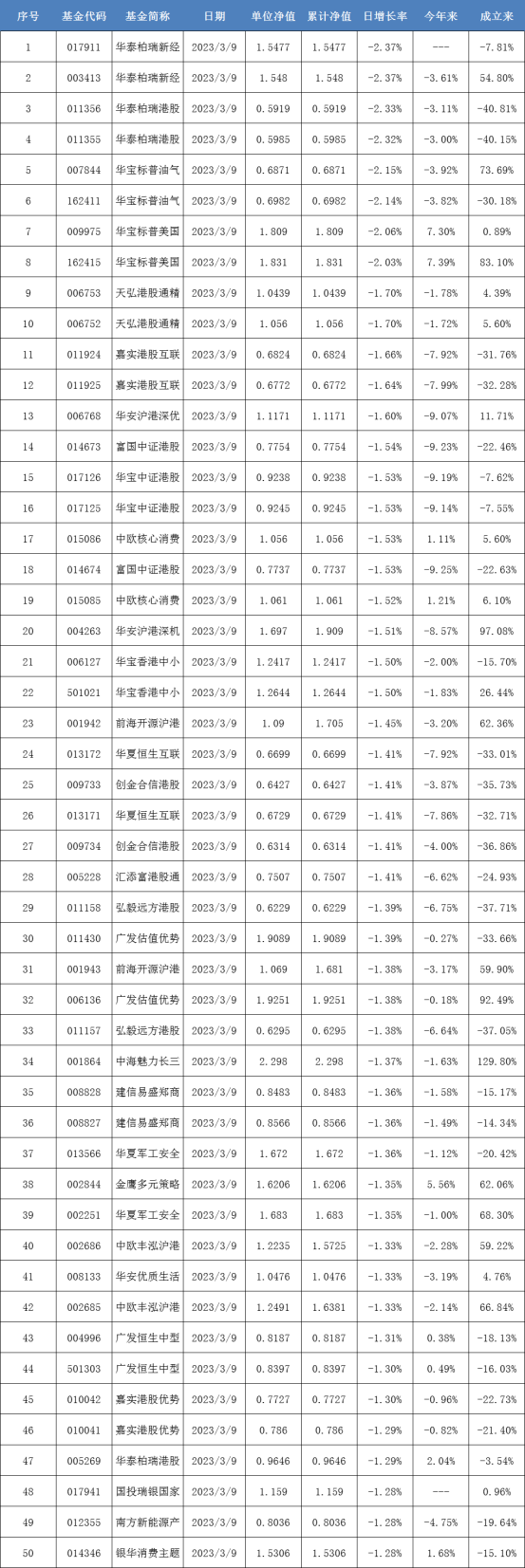

开放式基金净值下跌TOP50: