顶尖财经网(www.58188.com)2022-6-23 16:53:47讯:

一、要闻速递

1.近八成货币基金收益率处于“1时代”

近期,“宝宝类”货币基金收益率持续走低,以龙头产品余额宝(华泰柏瑞货币A)为例,该基金的七日年化收益率从年初的2%左右一路下滑,截至6月22日仅为1.5860%。事实上,不仅是余额宝,今年以来,货币基金收益率普遍下滑。数据显示,截至6月22日,公募基金市场中已有76.8%货币基金七日年化收益率不足2%。对于货币基金收益率持续下滑的原因,多位分析师认为,这是经济基本面和政策面共同作用的结果。

2.看好估值优势 多路资金回流A股

6月以来,A股市场成交明显回暖,截至22日,15个交易日中,有11个交易日成交额突破万亿元。成交额大幅提升,缘于多路资金回流A股市场。其中,机构配置型资金的逐步入场尤为引人关注。展望下半年,中信证券表示,私募、外资及险资将是下半年机构增量资金的主要来源。

3.明星机构扎堆参与宁德时代定增

历经10个月,全球动力电池龙头宁德时代的定增结果终于揭晓。

从获配名单可以看出机构热情爆棚,多个明星机构扎堆。从获配金额来看,国泰君安证券、摩根大通银行、巴克莱银行分别以46.6亿元、40.7亿元和33.6亿元位居前三。国泰君安也是获配股数最多的机构,共获配1137.5万股。

此外,宁德时代第八大股东HHLR管理有限公司-HHLR中国基金(高瓴),获配73.17万股,获配金额约为30亿元。

4.基金公司密集发行小盘股基金

今年以来,基金公司却开始密集发行跟踪或对标小盘股指数的基金。如6月22日,华安中证1000指数增强基金开启发行。公开资料显示,该基金跟踪的中证1000指数由全部A股中剔除中证800指数成分股后,规模偏小且流动性好的1000只股票组成,其中517只成分股的市值小于100亿,占比超过一半,是A股小盘成长风格的代表指数。

据数据统计,除华安基金外,今年以来,华夏基金、景顺长城基金、兴银基金、中信建投基金等多家基金公司都发行了中证1000指数的相关产品,此外,易方达基金、嘉实基金、国泰君安资管等机构也已经上报了中证1000指数基金,多家头部公募纷纷入局。

5.多只主动权益基金限购

6月以来,多只主动权益基金纷纷限购,其中不乏知名基金经理的产品。截至目前,崔宸龙、丘栋荣、杨金金、冯明远等均有产品发出“限购令”。

如6月22日,丘栋荣在管的中庚价值领航基金、中庚价值品质一年持有期基金同时宣布限购。中庚基金公告称,为保护基金份额持有人利益,中庚价值领航基金、中庚价值品质一年持有期基金将于6月30日起暂停大额申购(含转换转入、定期定投)等业务。其中,中庚价值领航基金限制申购、转换转入、定投金额为1万元;中庚价值品质一年持有期基金限制申购、转换转入、定投金额为10万元。

二、基金视点

1.金鹰基金杨凡:A股走出独立行情 反弹持续性有待观察

杨凡指出,海外发达经济体的股市大幅回调的导火索是通胀超预期导致美联储加息超预期,并且欧央行也表示将加快加息的步伐。反观我们国内的CPI在全球处于极低的水平,我国央行跟随式加息的压力并不明,本次海内外股市走势差异的原因或是通胀水平的不同。但他也表示,下半年在海外货币政策持续收紧、国内通胀压力逐步显现等宏观背景下,我国股市要持续走出独立行情的难度不小。

投资策略上,杨凡建议均衡行业配置,重点关注“消费+低估科技+稳增长”,中期布局可优先考虑消费和有需求支撑的成长细分领域,稳增长主线关注地产及后周期链条。他表示,随着本轮疫情趋于好转,中期防疫政策优化,此前受到需求压制的疫后主线修复空间有望提升,此外可关注未来受益于经济复苏的可选消费。科技板块配置需在估值具有性价比的前提下,布局高景气,关注科技赛道中受益于下游消费需求恢复的细分品种。疫情和经济压力下,稳增长政策仍将发力,稳增长效果落地阶段,可逐渐关注地产链后周期品种。

2.建信基金:把握市场波动带来的布局机会 看好三大主线

建信基金分析称,从经济基本面看,短期内政策有望持续发力,以平衡疫情防控与经济发展,提振市场主体。复工复产全面推进,需求端能否出现积极响应是下阶段的核心问题。从中长期看,还需关注通胀压力、美联储货币政策带来的不确定性,以及中美经济周期与政策周期的裂口收窄情况。

建信基金表示,首先,短期内可把握市场反弹扩散带来的交易性机会。随着本轮反弹轮动扩散,建议关注计算机、传媒、通信等新基建赛道,同时,以耐用消费品为首的消费板块,以及焦煤、动力煤等基建地产链条带动的工业品机会也值得关注。其次,看好中期布局逻辑相对独立的高景气成长板块,包括军工、新能源基建、新能源车等。最后,关注从PPI逻辑向CPI逻辑切换过程中出现的消费板块机会,包括食品饮料、农业等。

3.天弘基金唐博:低碳经济领域具备长期产业趋势

唐博表示,低碳经济领域是具备长期产业趋势的行业,其发展可能会伴随未来三四十年的时间,研究的复利效应和投资的厚积薄发将能够充分展现。从产业趋势来说,低碳经济的发展牵一发而动全身,低碳的实现是众多行业配合和齐头并进的结果,低碳领域不单单是新能源和电动车,还有一些更广泛的机会,包括建筑领域、工业提效、辅助减碳、新材料等,都有可以充分挖掘的标的。展望后市,尽管年初以来市场下跌幅度较大,但唐博认为,对于从逆向研究出发判断企业来说,当前无疑是一个不错的起点。

4.中信建投:锂电设备板块现有估值相比成长性仍被低估

中信建投认为,全球汽车市场电动化趋势明确,动力电池厂商积极扩建产能,其中海外产能增速高于国内产能,锂电设备2022-2023年新签订单将保持快速增长,技术延展性可能打破市场对其2024年新签订单下降的担忧;2021年员工数量大增推动2022年盈利能力上行,预计2022Q2到Q4业绩加速释放;下游头部客户、海外客户的大规模招标启动将是板块行情催化剂之一;锂电设备板块现有估值相比成长性被低估。

5.银河证券:坚守区域优质银行主线 关注股份行中长期配置价值

银河证券认为,基于当前阶段稳增长政策导向不变、力度加码,叠加疫情拐点显现,利好信贷需求修复和不良风险化解,银行经营环境改善,利好估值提升。银行板块当前PB为0.55X,位于2.1%分位,防御与反弹攻守兼备,继续看好银行板块投资机会:(1)坚守区域优质中小行主线,看好基建投资、制造业和小微企业融资驱动,推荐扩表动能强劲、资产质量优异的江浙成渝地区城农商行:宁波银行、常熟银行、杭州银行和成都银行。(2)继续跟踪市场行情和代销业务数据变化,寻求估值性价比高、受益财富管理中期赛道的股份行配置机会:兴业银行、平安银行和招商银行。

三、基金净值

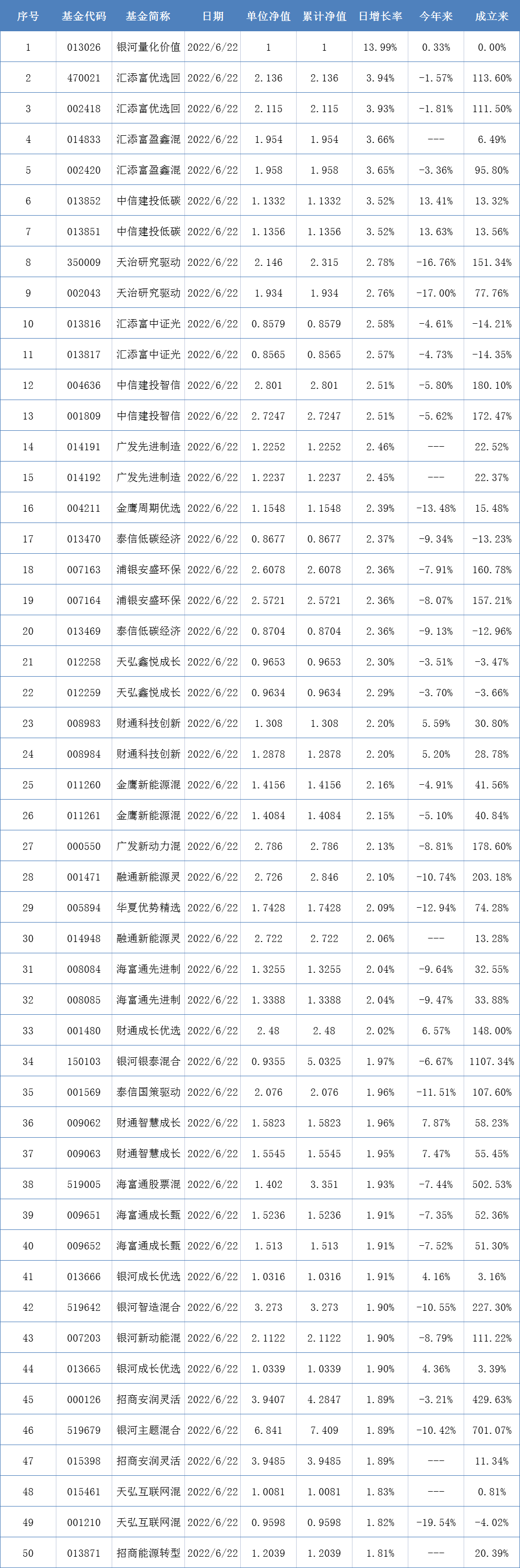

开放式基金净值上涨TOP50:

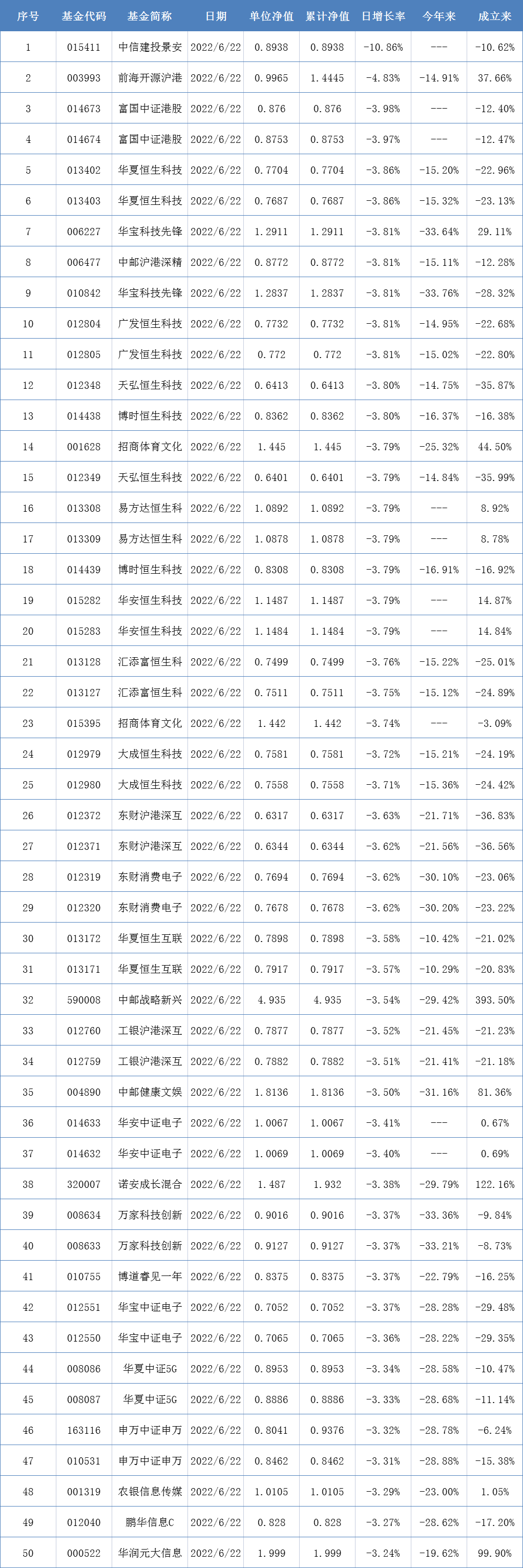

开放式基金净值下跌TOP50: