顶尖财经网(www.58188.com)2021-9-7 16:56:05讯:

一、要闻速递

1. 前8个月新能源主题“霸榜”

今年1至8月的权益类基金业绩排行榜被新能源主题基金霸屏,有3只基金收益实现了翻倍。

长城行业轮动混合以103.99%的收益位居前8个月基金收益排行榜第一位,规模3.91亿元。从长城行业轮动混合上半年的前十大重仓股来看,长城行业轮动混合重仓持股新能源行业,包括宁德时代、恩捷股份、隆基股份、阳光电源、亿纬锂能等。

金鹰民族新兴混合、信诚新兴产业混合A收益紧随长城行业轮动之后,分别以103.76%、102.39%的收益位居前8个月基金收益第二、第三名。

2. 公司治理纳入近期监管视野 多家基金开展自查

近日,多家基金公司向证券时报记者表示,收到证监局下发的《开展辖区基金经营机构公司治理规范整改工作的通知》。多位基金人士表示,合规风控能力是企业稳健发展的重要保障,公司将以专项行动为契机,进一步筑牢合规风险意识,端正经营理念和行为,严格落实全面风险管理和全员合规要求。

3. 年内指数增强型基金发行规模超250亿元

数据统计发现,截至9月6日,今年以来境内市场共成立发行指数增强型基金36只,最新合计规模达254.9亿元。琢磨金融研究院院长姚杨表示,在中国的公募基金市场中,基金产品合计超过8500只,总规模超过23.5万亿元。其中增强指数型基金数量仅有不到150只,规模不足0.15万亿元。由此可见,指数基金特别是增强指数基金在中国的发展相对公募的整体大发展还较为落后,未来发展空间巨大。

4. 年内新发ETF数量逼近200只

Wind数据显示,截至9月6日,今年以来已发行ETF产品194只,几乎是去年全年的两倍,创出历史新高。

统计数据显示,2004年年末国内首只ETF产品诞生以后相当长的时间内,ETF的发行都不起眼,到2009年之前,每年新发ETF数量都只是个位数。2010年~2017年每年,新发产品数量也只有几十只。

业内人士表示,选股难度很大的背景下,通过配置行业ETF获取细分赛道机会已成为越来越多投资者的选择。

5. 公募基金业绩极端分化

数据显示,截至9月3日,今年以来回报超过90%的基金有长城行业轮动A和前海开源公用事业两只,回报超过85%的基金共有10只。

与此同时,基金收益亦“冷热不均”,首尾差距超过120%。截至9月3日,今年以来亏损最多的主动权益基金是东吴双三角C,该基金年内亏损了24.45%。

6. 20位个人投资者“持基”过1亿

截至6月底的数据统计来看,有6位个人投资者的持基金额超过了2亿元,有20位个人投资者的持有金额超过1亿。有5位个人投资者比余额宝的第一大持有人还“壕”,截至6月底,他们每个人的持有金额均超过了2.2亿元,其中更高的更是高达7.4亿元。

这5位个人投资者分别是涂建华、李志鹤、沈奇迪、周磊和汤奇青。

二、基金视点

1. 招商证券:A股四种逻辑对应资产将迎来机会

招商证券表示,当前A股市场机会依然是以结构性为主。结合最新数据,当前状态下,“财富管理”“流动性驱动”“稳增长升温”“绩优现金牛”等四种逻辑及对应资产将会迎来机会。具体来看,“财富管理”方面以券商为代表,包括财富管理转型的银行、金融IT公司等。

“流动性驱动”方向主要是长期空间大、业绩增速边际改善的成长性行业,受益于流动性改善和贴现率下行,典型行业是军工、计算机、医药等;“稳增长升温”方向典型代表是建筑、地产和电力;“绩优现金牛”则是指长期现金流稳定增长、长期需求稳定和确定性高的细分行业和公司,典型代表是食品饮料以及医药行业的优质公司。

2. 东方基金王然:产业升级和自主可控有望上演“重头戏”

王然表示,展望四季度,国内经济持续修复,消费信心恢复有待确认,而产业升级和自主可控有望扮演“重头戏”。部分具备“护城河”的行业,短期估值偏高,需要一定时间换空间。若市场出现调整机会,可从中长期角度布局,以期获得长期胜率。

王然表示,在中国经济结构转型的大时代背景下,看好未来消费市场前景。多层次的中国消费市场扩容与升级将会带来传统消费行业龙头集中度的提升,也会涌现出一些新的消费行业。“在相对广阔的市场空间中,企业能通过良好的公司治理和宽阔的‘护城河’,创造长期可持续的盈利增长和股东回报,这是穿越经济周期和股市牛熊的关键。

3. 安信策略:逢调整布局新能源上游、军工、专精特新“小巨人”、新基建

中报季行情结束后,前期热门赛道进入休整阶段,而随着稳增长预期的提升,基建链、金融地产链等低估值板块近期表现强势,市场表现为风格再平衡和“高低切换”、“大小切换”的状态。A股投资从年度角度看,最关键的是高景气度投资,这是由资金风险偏好、预期收益率、考核期等多方面因素决定,看一个季度到半年左右维度,以宁组合为代表的新能源车产业链尤其是上游、光伏产业链尤其是上游,军工等依然具备显著景气优势。

短期在交易层面,可以适度关注低估值板块中受益于政策宽松的方向。1) 高景气:继续看好,逢调整布局:新能源上游(包括相关有色、化工等)、军工、专精特新“小巨人”、新基建。2) 低位置,关注的交易性方向:钢铁、煤炭、券商、建筑、地产等。

4. 兴证策略:百花齐放进行中,科创长牛颠簸是机会

维持下半年“宏观有惊无险、A股先抑后扬”的判断。短期可能仍有颠簸,但随着稳增长、稳就业压力加大,政策宽松逐步明朗,A股正逐渐进入由先抑到后扬的过渡期,市场也呈现百花齐放。而对于机构投资者,更建议立足长期,围绕科创大方向及其拉动下的新需求积极布局。

投资策略:拥抱长期、拥抱大方向,以长打短。继续逢低布局以“专精特新”与科创“小巨人”为代表的优质成长核心主线。1)高端制造(半导体产业链、军工产业链等),2)新能源链条(新能源材料、锂电设备、新能源车产业链、智能驾驶等),3)AIoT(计算机、通信、电子),4)生命科学(生物医药、医疗器械、医疗服务、种子等)。

三、基金净值

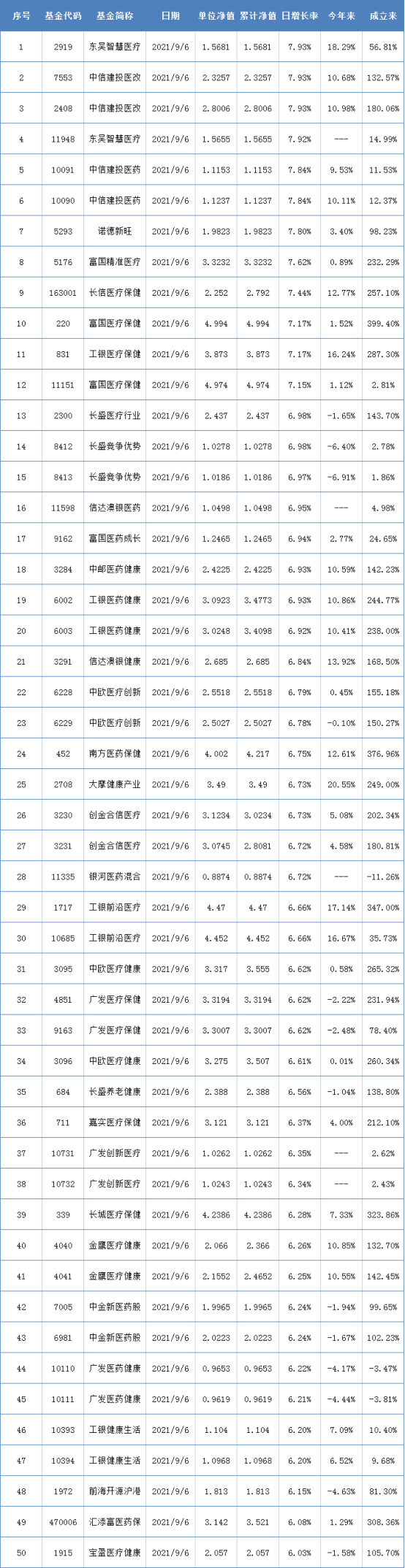

开放式基金净值上涨TOP50:

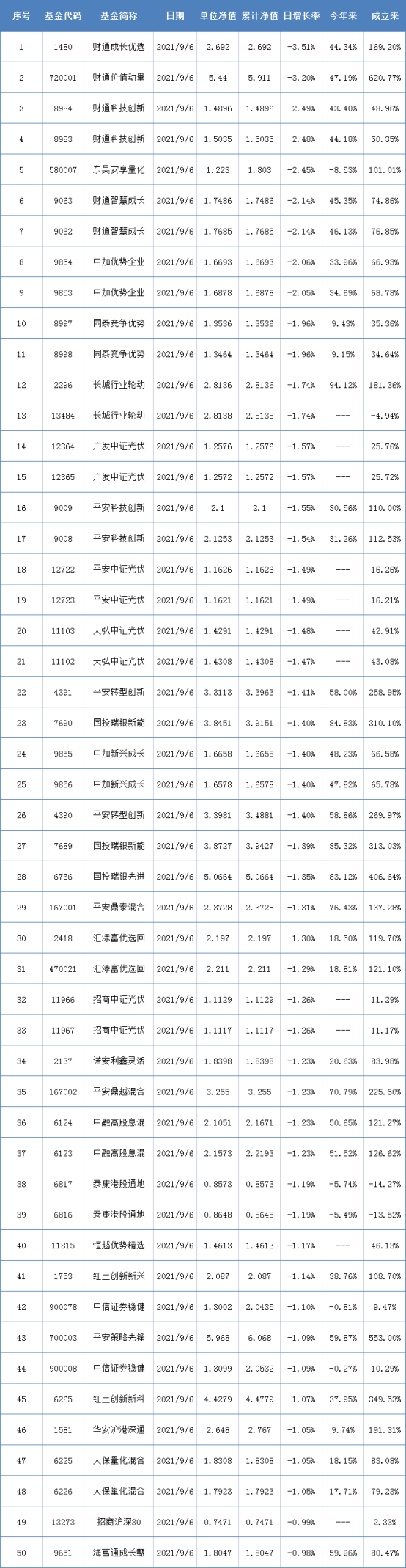

开放式基金净值下跌TOP50:

四、新发热门基金