(原标题:基金行业“推陈出新”:有多少菜鸟值得期待?)

2017年基金排名尘埃落定,无论公募还是私募,“菜鸟”基金经理纷纷涌现。数据显示,公募中,345名基金经理的任职时间小于1年;同时,私募行业情况类似,截至11月末,2017年共有4403家私募成立并在基金业协会备案,私募掌门人中很多实战经验丰富,但对私募而言,他们还是新兵。

不过,初生牛犊不怕虎。2017级新秀中业绩出色者比比皆是。例如银河基金的扬琪,她掌管的银河美丽优萃开年迄今收益率为51.04%。面对极度分化的一九行情,他们踩准市场热点,年终交出了满意的成绩单。2018年,在基金年终冠军争夺战的候选人中,我们或许就能看到他们的名字!

基金新秀后生可畏

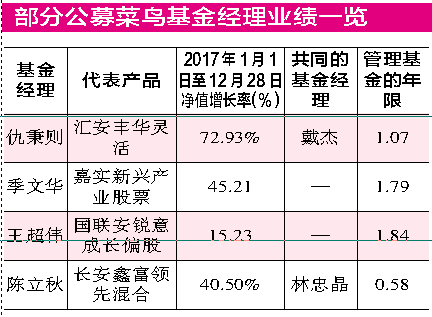

首先,聚焦公募菜鸟2017年的表现,他们中很多人业绩不俗:例如汇安基金的仇秉则,截至12月26日,他管理基金的经验只有1.07年,但他和戴杰共同管理的汇安丰华今年以来收益率为73.61%。此外,他管理的另外多只基金中,汇安丰泽今年以来净值也上涨了48.24%。究其缘由,仇秉则在2017年中重仓了贵州茅台、伊利股份、中国平安等消费龙头股。

不仅是汇安这类小公募,老牌公募中也涌现出潜力“新秀”。例如嘉实基金的季文华,截至12月26日,他担任基金经理的时间为1.76年。2016年3月他接管了嘉实新兴产业股票,当年的回报为-7.71%,仅排在147只同类基金中的57名;但今年截至12月26日,该基金净值上涨了47.59%,在195只同类基金中位列第7。排名大幅飙升的背后是季文华对今年市场热点把握准确,增加了消费类股票的配比,享受到了股价飙升的收益。

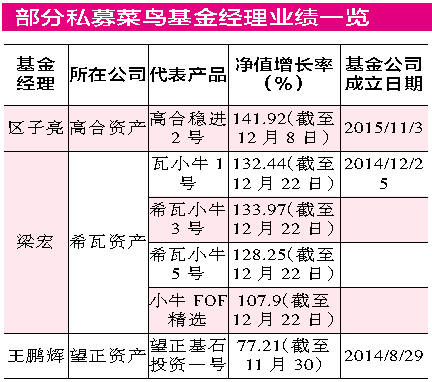

同样的情况在私募中也比比皆是。例如今年前十大榜单中,高合资产暂居第7位,这家私募的代表产品——高合稳进2号成立于去年6月,当年收益仅11.2%,今年却猛增至157.81%。基金经理区子亮擅长基本面研究,致力于挖掘市盈率被低估的企业,或许正因此,其踏准了今年蓝筹股估值修复所带来的机会。

对此,资深基金分析师常玏指出,今年市场中绩优白马屡创新高,很多基金新秀及时在这种行情中调仓换股、踩准了市场节奏。另外,也有很多基金新秀扎根自己的“能力圈”,持股集中在信息、电子等科技企业中,年终同样赚得盆满钵盈。

公募菜鸟闪亮登场

从公募基金的情况来看,2017年基金经理队伍的吐故纳新仍然继续;从年终业绩来看,批量走上前台的新人中,记者发现多位新秀实际颇具实力,例如国联安锐意成长的基金经理王超伟。数据显示,王超伟任职基金经理不到两年,虽然经验不足,但国联安锐意成长今年以来业绩上涨了17.19%,截至12月26日,排在权益类基金中的第40名。

分析其策略,王超伟今年的高收益不是来自消费类白马龙头,而是跟随市场风格的变化,享受多个板块的成长收益。具体说来,其今年前三个季度的重仓股重合度很低:一季度侧重家电和环保,配置了格力电器和神雾节能;二季度偏好家电和一线白酒企业,例如茅台和五粮液;三季度,王超伟将一线白酒调仓为二线白酒,例如山西汾酒和水井坊,同时加配有色企业,包括中国铝业和赣锋锂业。

季报显示,王超伟每个季度对市场都有不同判断,他在一季报中指出,高端白酒的需求、品牌家电等智能升级,都是相对确定的投资方向;二季报中,他对消费类龙头的态度转为谨慎,认为估值接近合理,有一定回调的风险;三季度的收益则来自于周期企业,他在季报中提出:“大量周期类公司扭亏为盈,使得股价出现了一波可观的涨幅。”

值得注意的是,今年前三个季度,王超伟每个季度买入的重仓股在当季均实现全部上涨,股价上涨幅度最小的一只也接近9%。尤其在三季度,其配置的5只重仓股在当季股价涨幅超过50%,其中赣锋锂业上涨89.14%、中国铝业上涨78.98%。

和王超伟不同,长安基金的陈立秋今年买入的重仓股每个季度基本相同,踩准了热门股票。截至12月26日,其与林忠晶共同管理的长安鑫富领先开年迄今净值上涨了40.7%。

季报显示,该基金第二季度末和第三季度末的十大重仓股完全一致,只是重仓的先后顺序不同,其中今年以来股价上涨幅度最小的一只也接近25%:它们分别是贵州茅台、海康威视、歌尔股份、招商银行、农业银行、济川药业、老板电器、伟星新材、上汽集团、华东医药。

记者还了解到,陈立秋目前正在筹备2只“裕”系列产品,方向侧重于港股投资,原来陈立秋管理的产品都是和林忠晶共同管理,但林忠晶作为公司名将目前“一拖九”,担子较重。而两只“裕”系列新基则由陈立秋一人掌管,可见公司开始对陈立秋委以重任,让其独挑大梁!

私募“新人”来势汹汹

与公募不同的是,私募管理人一般都具有金融从业背景,但转换跑道无异于从头再来,不过他们此前积累的经验和人脉则至关重要!

例如希瓦资产的梁宏,虽然他的公司成立不到三年,但旗下产品年内业绩表现不凡,其中希瓦小牛1号、希瓦小牛3号、希瓦小牛5号、小牛FOF精选的年化收益率分别为65.51%、46.57%、48.4%和56.22%。

对此,梁宏表示,业绩增长主要是2017年把握住了消费、医药上涨的龙头股,像恒瑞医药、格力电器、中国平安、永辉超市等都是其持仓比例较高的个股。此外,梁宏也在2017年投资了港股,例如吉利汽车、融创中国等。

对于选股,梁宏表示:“我们秉持‘大行业+龙头’的标准,具体说来就是在‘万亿到10万亿级别销售额,千亿到万亿级别的年利润’的行业中选择行业龙头。”但这份收获来之不易。梁宏提到,他们从2016年就开始布局港股,吉利汽车、融创中国很早就放在股票池中做观察。到2016年下半年,资金持续南下,很多估值合理的龙头企业有了上涨的趋势,所以他建立了一个港股组合,播下的“种子”在2017年长成了参天大树。

和梁宏一样,在私募第二梯队中,还有一家公司的管理者虽然是位私募“新手”,但却是资深的公募老将—望正资本的王鹏辉。

2015年1月23日,王鹏辉发表了一封辞职信告别公募,从此在私募领域继续践行自己对“数据化社会”机会的布局。他对记者表示:“从公募到私募,我们的投资理念没有变化,依然最看重阿尔法收益(超额收益)。不同的是,在成立私募后,阿尔法的贡献度提高到了25%,这也更考验我们对个股的选择能力。”

望正资产成立不到3年,目前有32只产品,其代表基金——望正基石投资1号今年以来收益率为25.27%。对此,王鹏辉向记者表示:“我们的社会正处于数据化的浪潮中,其中会产生各种各样的投资机会。因此我们长期看好这样一个过程,并且坚信在此过程中会产生各种各样的投资机遇。”由此可见,王鹏辉是在自己的“能力圈”中等待机会。

深圳一位私募经理在采访中表示:“排名靠前的私募产品,大多持有融创中国,中国恒大,方大炭素,茅台等翻倍上涨的个股,可见选对股票对基金业绩贡献极大。谁能依靠投资体系,选择到进入快速上涨通道的个股,谁就能从第二梯队走向更高的舞台。”

同时,相对于公募,私募没有严格的投研体系的框架,如果基金经理有敏锐的、超前的嗅觉,契合市场的风格,成名会更快。

分析菜鸟基金经理的利弊时,常玏指出,基金行业发展迅猛、人才储备不足,客观上为新秀施展拳脚创造了舞台。虽然基金经理稚嫩,但背后的投研团队并不青涩,他们为投资决策提供了足够的支持。当然,相对于基金老将,菜鸟的优势体现在勤奋的工作态度中,无论是去上市公司调研,还是投资建仓,都更加积极和果敢。客观来说,通常菜鸟管理的基金不是公司最热门的产品,规模上也比较小,但也正因此,更便于其在投资上对热点进行快速切换和调整。